みなさん、こんにちは!

今回は本の紹介をしようと思います。

もちろん投資に関係する本です。ところで、投資というとどういうイメージがありますか? 私自身は、「お金のことが大好き」なので、投資をするときにあまり迷いとかはありませんでしたが、一般的には「働かないでお金を稼ぐことができるなんて怪しい」とか、「投資はわからないからなんか怖い」と考える人が多くいるのではないでしょうか? 今回紹介する本は、ぜひともそういった人々に読んでほしい本です。

本のタイトルは、

「毎月5000円で自動的にお金が増える方法(ミアン・サミ著)」

です。

まずは著者に関して紹介します。

著者は両親は外国人ですが、生まれも育ちも日本です。大学卒業後は世界的な証券会社に就職し、プライベートバンカーをしたり、転職後にヘッジファンドマネージャーとして数千億円ものお金を動かしていた経歴に持ち主です。著者によると、この本を書いた理由は、金融機関に勤めていたころに自身でも投資をしていたが、非常に多くの損を抱えるために、結局資産は増えていかなかった。それはどういう理由からなのかということを研究していった結果、たどり着いた答えだったそうです。

それでは本の内容を簡単に紹介します。

この本は大きく分けると3つの部分で構成されています。

①お金の奴隷になっているという考え方について

②現状の考え方を改め、投資に対するマインドセットをすること

③ウォーターフォール投資法とは

①のお金の奴隷になっているという考え方に関しては、最初に7つの質問を出しています。例えば、「一戸建ての住宅が欲しいですか?」、「天気が悪いのは誰のせい?」という質問です。著者によると、住宅はローンを組んで取得したとしてもそれは負債でしかなく、資産にはなりえないということや、天気はその人の見方に応じて良い天気にも悪い天気にもなりうるということを説明しています。

この後で、資産と負債は何が違うのか?どう捉えるべきかということや、お金に対する考え方に差異が生まれる仕組みに関して紹介しています。著者によると、資産とは「あなたのポケットに現金を入れるもの」であり、負債とは「あなたのポケットから現金を出すもの」ということだそうです。そうは言いつつも、負債にも良い負債と悪い負債があると著者は言います。良い負債とは「その返済を他人がしてくれる負債」で、悪い負債とは「その返済を自分でしなければならない負債」のことだそうです。要するに、アパート経営のための負債は良い負債であるが、自宅として組む住宅ローンは悪い負債であるということです。というのも、自分で返済する負債は、自身を労働に拘束する可能性が非常に高いものである。このように、「労働に拘束されて、お金のために働かざるを得ないこと」をお金の奴隷になっていると著者は言います。

次に、②に関して説明します。ここでは、主に丘の奴隷になっているところから抜け出すための方法を説明しています。ただ私はここのとこrはあまり読まなくてもよいと考えます。というのも、ここで紹介されている考え方は、よく自己啓発系の本で紹介されている考え方ばかりで、特にこの本を読んでも得られるものはないと考えるからです。

たとえば、このような考え方が書かれています。お金の奴隷から解放されるためには、「自分が成功している姿をイメージするんだ」ということや「あこがれの人の思考や行動をまねる」ということです。このことは、実際にだれでもわかっていると思います。重要なことは、それをするかしないかの違いです。なので、この内容はものすごく簡単に済まさせていただきます。

最後に、③のウォーターフォール投資法とは、どんなものなのかということですが、この投資法のエッセンスは3つです。

1、無駄な出費はしっかり減らす

2、非課税制度をしっかり利用する

3、1と2をルールをしっかり守る

貯蓄をするためには、ある程度お金の余裕をつけなければなりません。その余裕をつけるために、現在の出費を見直す必要があります。ここで、最も重要視するべき項目が固定費です。固定費は低くするためには、手続きが面倒になってしまうことが多いけれども、そのあとの出費の低減効果が非常に大きいので、固定費はみなすべきです。

次に、非課税制度を利用するということですが、現在投資をするにあたって非課税制度は二種類あります。それがiDECOとNISAです。著者は、所得税控除の効果もあるiDeCoを先に利用して、それでも毎月余裕資金が生まれるのであればNISAを利用して、非課税投資を利用することを推奨しています。

そして毎月の出費をできる限り小さくするということ、最初にiDeCoを利用してそれでも余裕資金がある場合には、NISAを利用する。この順番を徹底的に順守すること。これが三つ目のルールです。人間、最初に決めた戦略をある程度時間が経つと忘れてしまいます。最初に決めたその戦略を何があっても維持することができること、これが投資において成功するための最も重要なルールです。

このようなことが、ここでは書かれています。

Contents

<感想>

私自身、お金の奴隷になっているんだなと感じることがありました。例えば、奨学金の返済などがその一つです。また、税金はできる限り払いたくないと思いながらも、そのための対策を何も講じていなかったということが自身が愚かであると感じました。

また、ウォーターフォール戦略ではないにしても、昨年6月に決めた投資戦略を今年の5月には全く守れていなかったことをこの本を読んで気づかされました。そして、2か月たった現在では、昨年までの投資戦略で出た利益を半分にするくらいの損失を出してしまっているので、最初に決めた投資戦略を徹底的に守ることの重要さを改めて認識しました。そのような意味でこの本は私にとって有用な本でした。

しかし、②のところの自己啓発的なところは、私だけかもしれませんが、本当にアレルギー反応が起こってしまうほど嫌いなところでした。私のように自己啓発系が苦手な人は絶対に②のところだけは読まない方がよいと思います。

今回の内容は以上です。

せっかく税金がとられない制度があるのですから、使わない以外の選択肢はないのではないでしょうか?

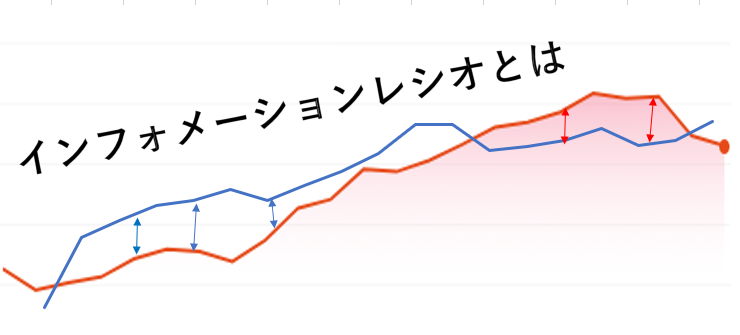

[…] 確実な投資をするためには長期分散投資がよいということが一般的な議論です。しかし、長期でやっていればそのままただ保有するだけでもよいのかというと、必ずしもそういうわけではないみたいです。以前紹介した本の中に「投資をしていく場合には定期的に資産配分を見直す必要がある」ということが書かれていました。 投資信託などを保有していると、時間経過とともにその資産の価格が上がったり下がったりしますよね。その時にたとえば当初資産配分を株式:債券=30:70で保有しようと運用戦略を立てたとします。両方とも同じように上がったり下がったりすればその割合は守られますが、それでは分散投資の意味がなくなってしまいます。分散投資の意味は一方の資産が下がっても、もう一方の資産の価格が上がっていれば、損が小さくなったり、場合によっては利益になったりする場合があります。 そして、株式や債券にはもう一つ重要な特徴があります。それはどの資産でも価格が一辺倒に下がりっぱなし、あるいは、上がりっぱなしなことはなく、上下を繰り返しながら成長していくということです。つまり、一度大きく下がった資産は今度は上がりやすい傾向がある一方で、一度上がった指数は今度は下がりやすい傾向があるということです。 この特徴をうまく利用して、価格が上がった(次は下がる可能性が高い)資産を一定割合売却して、価格が下がった(次は上がる可能性が高い)資産を一定割合購入することで全体の資産割合を最初に設定した資産割合に戻し、次に起こる価格変動に備えることをリバランスと言います。今回は、このリバランスが実際にどれくらい効果が高いのかということを分析をしていきます。例によって、使うデータは日興アセットマネジメント株式会社のHPからダウンロードしたデータです。 […]