みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

さて、今回は投資信託の中でもハイイールド債券について書いていきます。

ハイイールド債券で運用をする投資信託を聞いたことがありますか?

こういった投資信託は結構昔からありますが、過去10年間の運用実績を見ますと、株式やリートと比べると劣りますが、ただの債券単一よりかは全然運用実績がよい投資信託です。

なので、結論から言うと、

ミドルリスクミドルリターンな投資信託であると言えるでしょう。

●ハイイールドとは?

今回の記事では、ハイイールド債券で運用をする投資信託に関して紹介するわけですが、ハイイールドとは何なのか?

まずは、この言葉の定義に関して説明していきます。

ハイイールドとは、直訳すると、「高い利回り」です。

では、利回りとは何なのでしょう?

利回りとは、

・その有価証券の取得価格に対して、利息と償還価格(ないし譲渡価格)がどのくらいであるのかということを、1年あたりの収益に計算したものです。

・誤解はありますが、簡単に説明すると、毎年の利息がどのくらいかということと、買ったときの値段と売ったときの値段を比較したものを合わせて計算したものです。

つまり、高い利回りになるためには、主に二つの条件があります。

①そもそも毎年受け取ることができる利息が高いということ

②その有価証券を取得したときの値段が著しく低いか、売却したときの値段が著しく高いかのどちらかです。

●なぜ高い利回りは実現するのか? あるいは高い利回りにならざるを得ないのか?

通常、このように高い利回りが実現できるのであれば、低い利回りのものとの裁定が働いて、その利回りは低くなるのが普通です。

ただ、そうはならないのです。なぜなら、高い利回りには高い利回りなりの理由があるからです。

その理由に関して、一つずつ考えていきます。

まず、企業が債券を発行する理由は、資金調達をするためです。

債券は直接金融として、投資家から直接資金を調達します。

債券のリスクとして、将来的に投資先企業が倒産してしまった場合には投資元本は戻ってこないです。

投資家は債券投資をするにあたって、そういったリスクを抱えるので、もし同じ利回りであるのならば、

倒産する可能性が低い企業の債券を購入するでしょう。

そうなってしまうと、倒産リスクの高い企業は資金調達をすることができなくなってしまうので、より資金繰りが厳しくなってより倒産リスクが高まってしまうでしょう。

倒産リスクが他と比べると高い企業でも資金調達ができるようにする方法が、高い利回りなのです。

このように倒産リスクが高いということを、信用リスクが高いと言います。

上でも書きましたが、信用リスクが高い場合には、その企業の債券は高い利回りになります。

そして、高い利回りに実現する方法として2つあることも紹介しました。

さて、ここから実務的な話なのですが、2つの方法の内実際に行われるのは、

高い利息ではなく、取得価格の低下です。

それはなぜなのか? 企業として債券の利息を一度上げると、今後信用力が回復したときに、その利息を下げることが難しいということです。

例えば、債券の発行価格を以前は額面100円当たり99円で発行していたものを95円で発行するようになったということのほうが多いという意味です。

●過去の運用実績

さて、過去の運用実績を見てみます。今回は、フィデリティ投信の扱っている「USハイ・イールド」を分析してみました。

この投資信託はアメリカのハイイールド債券に投資をする投資信託で、原則とし為替ヘッジなしで運用をします。

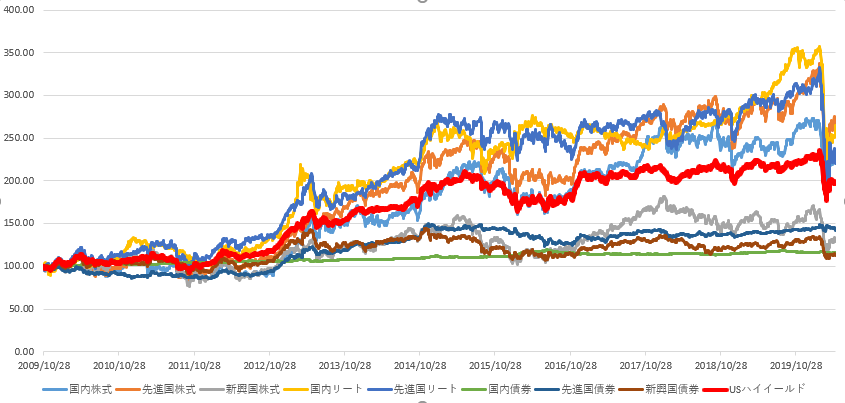

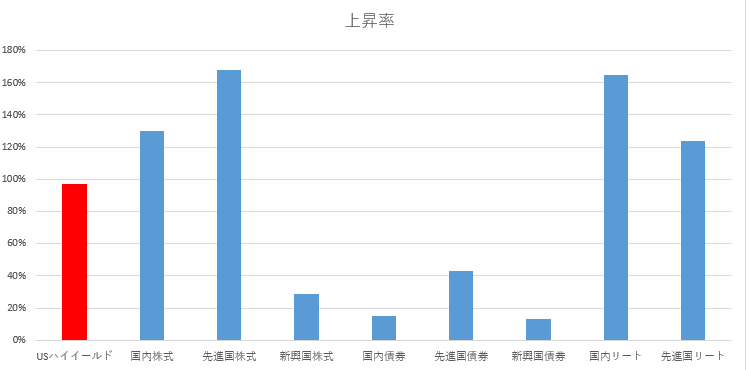

今回の分析では、2009年の10月28日の投資信託の基準価格を100として、その後約10年間でどうなったのかを分析しました。

合わせて、国内、先進国、新興国の株式、債券と、国内、先進国のリートの合わせて8銘柄の基準価格と一緒に比較しました。

その結果、

株式、リート群は、10年間で約150%前後上昇、債券群は30%前後上昇しているのに対して、ハイイールド債は100%前後上昇しているということがわかりました。

●ハイイールド債のリスク

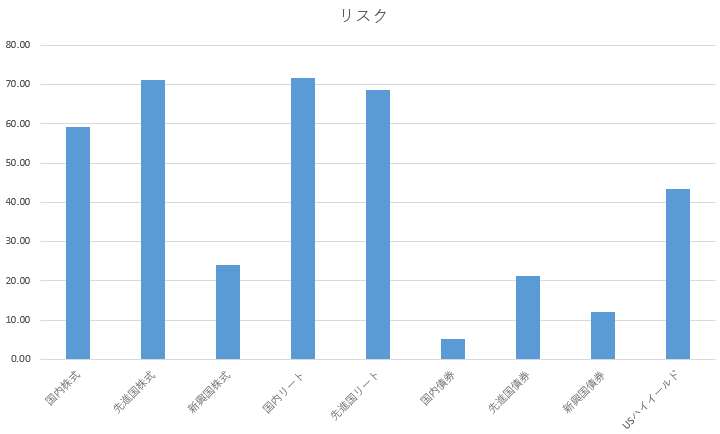

次にそれぞれの資産のリスクに関して比較していきます。リスクを見るときにはそれぞれの資産の標準偏差を比較していきます。

結果として、

通常の債券よりかは、リスクは高いけれども、株式や不動産よりかはリスクが低いということがわかりました。

●総評

ここからは私の意見を書いていきます。結局、この投資信託は買いなのか?

結論は部分的にYESです。

中長期で運用を行うのであれば、わざわざハイイールド債の投資信託で運用を行う意味はないでしょう。

もちろん、どうしてもお金が必要になって売却しなければならなくなった時に、大暴落していたらと考えた場合には、値下がりの割合が低い資産は多少は持っておくべきかもしれません。

ただ据置の資産ということであれば、この投資信託で運用する意味はないでしょう。

ただ、格付けがハイイールドになる企業の株式や債券で直接運用をするよりかは、この投資信託は良いと思います。

そういった企業は確かに銘柄選択でうまくいけば、大きな利益になるかもしれませんが、高い期待リターンには、それ相応のリスクがあります。

それに対して、投資信託の場合には信用力が比較的小さい企業に対して広く分散をさせて運用します。

そのため、利益は低くなりますが、リスクも小さくなります。

しかし、わざわざ他の株式型の投資信託や優良企業の株式での運用をすっ飛ばして、この投資信託で運用を始めるには、

ハイイールド債の投資信託は内容が難しすぎるのではないでしょうか?

今回の内容は以上です。最後まで読んでくれてありがとうございます。

Twitter(@kaikitouwa)をやってるので、フォローしていただければ更新を見逃しません。

コメントを残す