みなさん、こんにちは! りょーへーです。

確実な投資をするためには長期分散投資がよいということが一般的な議論です。しかし、長期でやっていればそのままただ保有するだけでもよいのかというと、必ずしもそういうわけではないみたいです。以前紹介した本の中に「投資をしていく場合には定期的に資産配分を見直す必要がある」ということが書かれていました。

投資信託などを保有していると、時間経過とともにその資産の価格が上がったり下がったりしますよね。その時にたとえば当初資産配分を株式:債券=30:70で保有しようと運用戦略を立てたとします。両方とも同じように上がったり下がったりすればその割合は守られますが、それでは分散投資の意味がなくなってしまいます。分散投資の意味は一方の資産が下がっても、もう一方の資産の価格が上がっていれば、損が小さくなったり、場合によっては利益になったりする場合があります。

そして、株式や債券にはもう一つ重要な特徴があります。それはどの資産でも価格が一辺倒に下がりっぱなし、あるいは、上がりっぱなしなことはなく、上下を繰り返しながら成長していくということです。つまり、一度大きく下がった資産は今度は上がりやすい傾向がある一方で、一度上がった指数は今度は下がりやすい傾向があるということです。

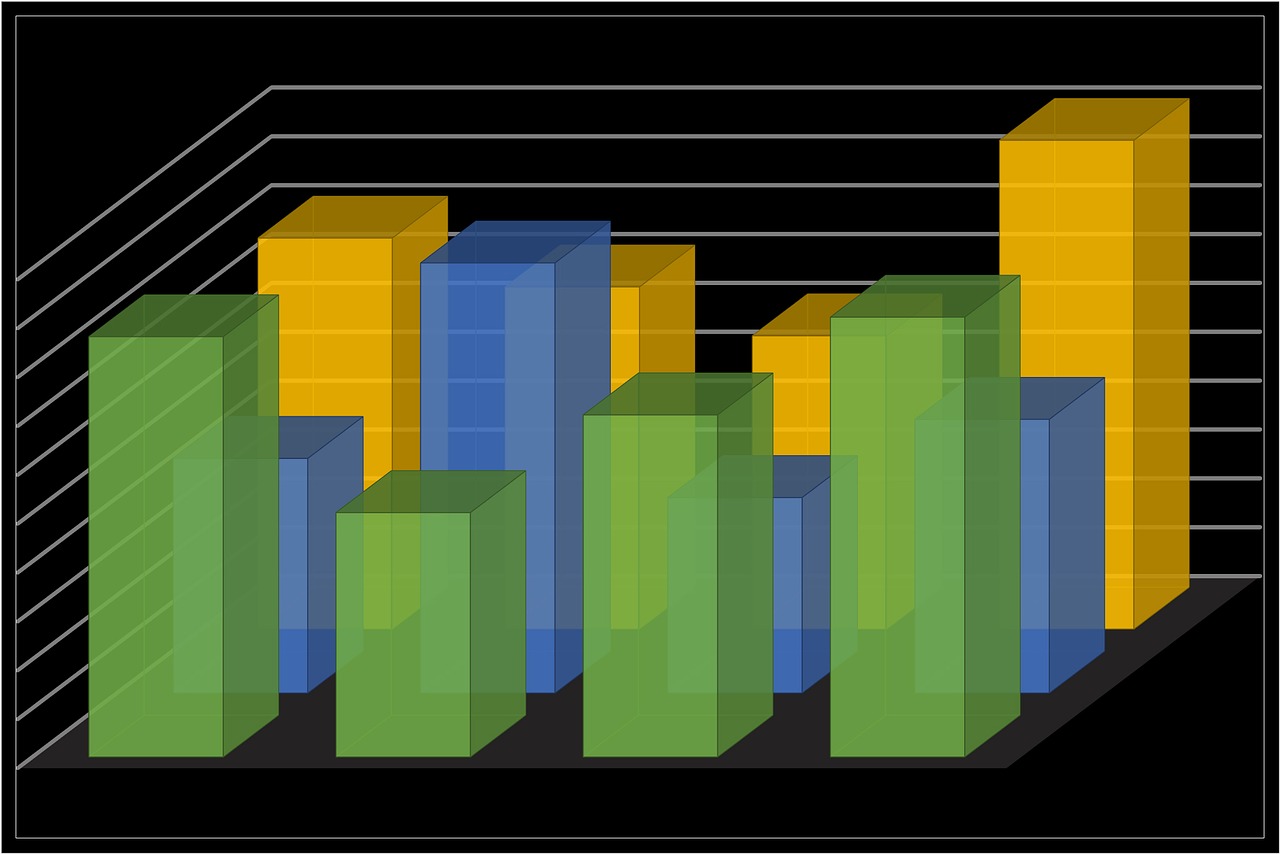

この特徴をうまく利用して、価格が上がった(次は下がる可能性が高い)資産を一定割合売却して、価格が下がった(次は上がる可能性が高い)資産を一定割合購入することで全体の資産割合を最初に設定した資産割合に戻し、次に起こる価格変動に備えることをリバランスと言います。今回は、このリバランスが実際にどれくらい効果が高いのかということを分析をしていきます。例によって、使うデータは日興アセットマネジメント株式会社のHPからダウンロードしたデータです。

〇分析シミュレーション

「リバランスを行った場合と行わなかった場合で、どれくらい運用益が異なるのかを比較する」

〇分析データ

・分析対象資産

・TOPIX

・国内債券

・先進国株式(為替ヘッジなし)

・先進国債券(為替ヘッジなし)

・先進国債券(為替フルヘッジ)

・分析対象期間

2001年11月1日 ~ 2019年1月4日

・分析データ

日興アセットマネジメント株式会社のHPよりダウンロード

〇分析方法

共通事項

・2001年11月1日の価格をもとにそれぞれの資産を特定の割合で取得したとする

・そして、最終的に2019年1月4日時点での評価額リバランスなしとリバランスありで比較

・各種手数料および税金は考慮しない

リバランスなし

・投資信託の保有口数は変化していないので、取得時の価格と売却時の価格の単純比較とする

・ただし、分散投資をするので、資産配分のウェイトをつけて評価額を算出

リバランスあり

・年に一回(その年の最初の営業日)の基準価格をもとに評価額を算出

・当初定めた資産配分に戻すためには何口売却あるいは購入しなければならないかを算出、売買

・これを毎年繰り返して、最終的に2019年1月4日時点での評価額を算出。

下記のエクセルファイルが作ったシミュレーションですので様々な資産配分を考えてみてはいかがでしょうか?

〇実際に分析をしていきましょう。

まず最初に前々回の分析で、長期分散投資をする際に最も下落リスクに対して、リターンの可能性が高い投資配分の一つであると結論付けた割合である、

国内株式:先進国株式:国内債券:先進国債券(フルヘッジ)=15:15:35:35

の場合を見ていきましょう。

この表とグラフの見方に関して、

まず表に関しては、「リバランスなし」のほうは2001年11月1日に投資信託を保有し、そのまま2019年1月4になるまで全く売買をしなかった場合で、「リバランスあり」のほうは同一日付に購入して以降、毎年最初の営業にリバランスを行ったときの最終的な評価額になります。そして、「運用差」とは、リバランスありの評価額からリバランスなしの評価額を引いた金額になります。つまり、このデータでは、リバランスありの評価額のほうがリバランスなしの評価額よりも約15万円高い運用益を出しているということです。その下のグラフはその数字を単純にプロットしたものです。

この後様々な資産配分を考えました。この結果、リバランスによる投資効果が最も高った資産配分と最も低かった資産配分を紹介します。この時投資効果とは、「リバランスなしとリバランスありを比べて最終的に運用益の差分が最も大きいこと」を指します。なので、場合によっては最終的な運用益の差分は低いけれども、最終的な評価額は最も大きい資産配分を見落としているかもしれません。

〇投資効果の最も低い資産配分

リバランス投資をするときに最終的な投資効果が最も低い資産配分は以下のようなものでした。それが、

国内債券:先進国債券(為替フルヘッジ)=50:50

この場合では資産の評価額はリバランスなしとありで全く変わらないですし、100万円投資をしても、最終的に最も投資効果が高かった瞬間は2019年1月4日の1058円程度でした。

〇投資効果が最も高い資産配分

逆にリバランス投資をするときに最終的な投資効果が最も高い資産配分は以下のようなものでした。それが、

先進国株式:先進国債券(為替フルヘッジ)=60:40

この場合、最終的な投資効果は2019年1月1日時点では27万円以上になっています。

以上のような分析から、やはりリバランスは行った方が最終的に得られる利益の額が大きくなる可能性が高いということがわかりました。そして、価格変動性が高い資産と低い資産を混ぜた方がリバランスによる投資効果が高くなるということもわかりました。この時には、株式などの価格変動性の高い資産が上昇したときには次は下がる可能性が高いので価格変動性が低い債券に一部資産をシフトすることで、次に価格が下落するリスクを小さくすることができ、逆に株式などの価格変動性が高い資産が下落したときには債券から株式にシフトすることで、次に価格が上昇する時に備えることができるという特徴が改めて発見できます。

しかし、この分析にも限界があります。それが税金や手数料を考えていない点です。通常、売却益が出た場合にはその売却益に対して20%の税金がかかるので、資産価値が上がって売却した分をすべて他の資産に移転できるわけではありません。そのため、資産の総量はリバランスのたびに減っていく可能性が高いです。なので、場合によっては上記のようなシミュレーションとは逆にリバランスをしない方がよいかもしれません。

しかし、だからと言ってリバランスが不要なわけではありません。今回はわずかなズレからでもリバランスを行いました。なので、本当はリバランスを行わなくてもよい場面でもリバランスを行っていました。例えばリバランスを行う予定の基準日に元の割合から5%ずれたらリバランスを行うなど、リバランスを行う条件を整えてみると、税金で資産の総量は大きく減らなくなるのではないでしょうか? 次にリバランスを分析する際には、そのような一定条件を付加して分析を行ってみようと思います。

最後まで読んでいただきありがとうございます。この記事が面白いと思っていただけましたら、ぜひ「いいね」などのボタンをお願いします。投稿の励みになります。

[…] 以前の記事で、長期投資をする際には定期的に資産配分を見直してリバランスをしなければならない、リバランスをすることで運用効率を上げることができるという記事をデータ分析を用いて書きました。しかし、資産配分を見直す方法はなにもリバランスだけではありません。もう一つ方法があります。それがアロケーションです。 […]