みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いていただきありがとうございます。

以前の記事で、長期投資をする際には定期的に資産配分を見直してリバランスをしなければならない、リバランスをすることで運用効率を上げることができるという記事をデータ分析を用いて書きました。しかし、資産配分を見直す方法はなにもリバランスだけではありません。もう一つ方法があります。それがアロケーションです。

リバランスとアロケーションは、別の記事で説明してありますので、そちらを参考にしてください。

実際に運用をしていく中で、リバランスやアロケーションを自分で行っていくのは非常に重要なことである一方で、非常に煩雑で難しいものです。なので、投資信託で自分の好みのバランスで投資がされているものを見つけて、運用会社で自動的に行ってもらうように仕組みをとった方が管理が非常に簡単になります。

そして、今回はアロケーション型の投資信託とリバランス型の投資信託どちらの方がよいのかについて考えていきます。今回も運用会社から基準価格に関するデータをダウンロードできるので、そのデータを用いて分析をしてみようと思います。

〇データ分析の概要

・2017年1月24日 ~ 2019年10月4日までのデータ

・運用会社はアセットマネジメントOne(株)

・投資信託 たわらシリーズのバランスファンド

バランス(堅実型、標準型、積極型)

最適化バランス(保守型、安定型、安定成長型、成長型、積極型) の計8個

・この投資信託に関して簡単に説明すると、

「バランス」の投資信託に関しては、リバランス型の投資信託で

「最適化バランス」のほうはアロケーション型の投資信託です。

・それぞれの運用形態に関する資産配分を説明すると、

・バランス → 堅実型 → 安全資産:リスク性資産= 7:3

標準型 → 安全資産:リスク性資産= 5:5

積極型 → 安全資産:リスク性資産= 3:7

・最適化バランス → 保守型 → 安全資産:リスク性資産= 9:1

安定型 → 安全資産:リスク性資産= 7:3

安定成長型→ 安全資産:リスク性資産= 5:5

成長型 → 安全資産:リスク性資産= 3:7

積極型 → 安全資産:リスク性資産= 2:8

バランスファンドは、資産配分が大きくずれた時にその資産配分をもとに仕組みをとっていますが、最適化バランスファンドに関しては年に二回それぞれの資産のリスク分析を行い資産配分をみなす仕組みをとっています。なので、最適化バランスファンドは完全なアロケーション型のファンドではありませんし、また、その時々に応じて資産配分も変更していくので、リバランス型の投資信託の同じ資産配分同士で一概に良し悪しを比較することはできませんが、同じ会社内のもので比較しますので、そこまで大きな違いはないのではないかと思い、今回はここで比較してみようと思います。

さて、今回の記事ではリバランス型のファンドとアロケーション型のファンドでどちらがよいのかということについて書いていきますが、どうなったらリバランス型、あるいはアロケーション型の投資信託の方がよいと判断することができるのでしょうか?利益率でしょうか? いえ、違います。今回はこの投資信託の良し悪しをリスクの高低で比較していきます。

ところで、リスクとはいったいどういったものだったでしょうか?

リスクとは、不確実性のことを意味します。つまり、リスクとはこの投資信託はいったいどのくらいの価格帯を変動するのかということを指します。投資信託は値動きのある商品です。そのため、購入したときの価格が基準となって売却する時にはいくらになっているかわからないものです。そのため、出来る限り価格が下がらないようにしたいものです。その時に行う投資手法が分散投資です。分散投資とは、様々な資産を組み合わせることで、値動きをできる限り小さくする手法です。投資信託は様々な銘柄を組み入れるのですでにある程度は分散投資はできていますが、その中でもバランスファンドはさらにリスクを小さくするために分散投資を行おうとするファンドです。

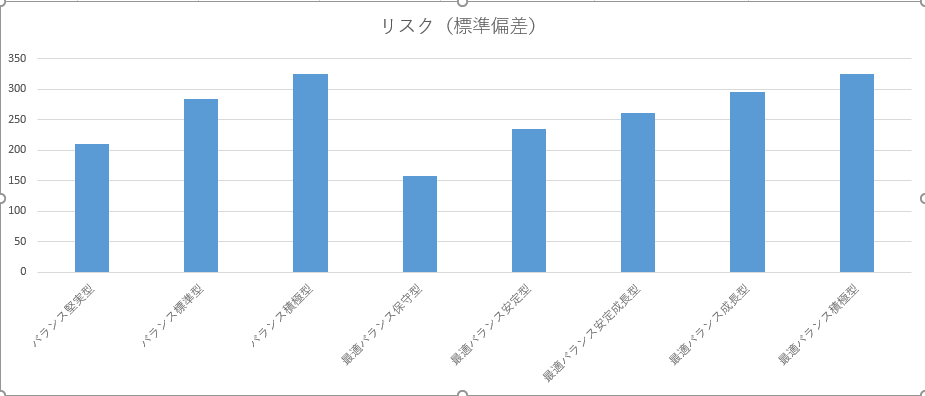

何が言いたいのかというと、バランスファンドの価値を測る指標というのは、最適なリスク分散を行えているかどうかにあるということです。つまり、似たような資産配分のバランス型投資信託があった場合には、よりリスクが小さい投資信託のほうがよいということです。下の画像を見てください。

この表がどういうことを指しているのかというと、データ分析の対象期間である約2年9か月の間に、それぞれの銘柄の価格がそれぞれの数字まで変化する可能性が66%の確率で起こるということを指しています。具体的に見ていきましょう。例えば、バランス積極型の投資信託はリスクが300強ですよね(ここでは300とします)。この投資信託を購入してその時の価格が10000円であったとします。そして、リスクが300であるということは、この2年9か月の間に約3分の2の確率で、価格が9700円から10300円の間に収まっているということを指します。なので、場合によっては残りの3分の1の確率で、その外側つまり9700円未満または、10300円以上になっている可能性があるということです。そして、この標準偏差が小さいということは、それだけ当初の価格から大きくは変動しないということを指します。

さて、中身を見ていきましょう。

同じような資産配分で比較していきましょう。最適化バランス成長型とバランス積極型は同じ程度の資産配分で、安全資産:リスク性資産=3:7です。これを比較すると、最適化バランス成長型はリスクが300弱であるのに対して、バランス積極型の場合にはリスクが300を大きく超えています。つまりリバランス型のほうが、アロケーション型と比べるとリスクが大きいということです。

他の資産配分の場合にはどうでしょう。上記で挙げたような傾向は安全資産:リスク性資産=5:5のバランス標準型と最適化バランス安定成長型でも見られます。

しかし、安全資産:リスク性資産=7:3のバランス堅実型と最適化バランス安定型ではどうでしょう。この資産配分の場合にはそれまでとは逆に、リバランス型の投資信託のほうがリスクが低く算出されています。この違いはいったいどこから生まれるのでしょうか?

これこそがアロケーション型のファンドのリスクの一つである資産配分リスクです。アロケーション型のファンドはその時々の経済情勢に応じて資産配分を変更していきます。一般的に債券は値動きが小さく株式やリートは値動きが大きいので安定型運用の場合には、できる限りリスクが小さい債券を大きく配分し、株式やリートにはそこまで大きな配分を行わないことが原則です。しかし、市場の動向は正確には読めません。なので、リスクを見誤って想定していた値動きよりも大きく値動きしてしまったためにリスクが大きくなってしまったのではないかと考えれます。

以上のようにバランスファンドのリバランス型の投資信託とアロケーション型の投資信託においては、アロケーション型の投資信託のほうが概してリスクは小さく抑えられます。アロケーション型の投資信託のほうがリスクが大きく出てしまった場合もありますが、運用会社も市場動向を読むスペシャリストなので、大きく外すことはほとんどありません。そして、リバランス型投資信託は悪いかというとそういうことではありません。

実は、アロケーション型の投資信託とリバランス型の投資信託を比べると、アロケーション型の投資信託のほうが信託報酬が高く設定されています。なぜなら、アロケーション型の投資信託は市場動向を調査してそれに基づいて資産配分を変更しているからです。この分の人件費がかかってしまうために、リバランス型の投資信託よりも信託報酬が高くなってしまいます。

結論として、リバランス型の投資信託とアロケーション型の投資信託の場合どちらがいいのかというのは、人によるのですが、多少手数料がかかってもリスクを嫌う場合にはアロケーション型の投資信託を選び、リスクよりも手数料を嫌う場合にはリバランス型の投資信託を選択した方がよいです。

今回の内容は以上です。最後まで読んでいただきましてありがとうございます。

もし今回の記事が面白いと思っていただきましたら、ぜひ「いいね」などをお願いします。

[…] ・リバランス型とアロケーション型 […]