みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

さて、以前の記事で、投資信託の運用パフォーマンスを測る指標としてシャープレシオという指標を紹介しましたが、今回の記事では、同じように投資信託の運用パフォーマンスを測る指標を紹介します。

それが、 「インフォメーションレシオ」です。

Contents

インフォメーションレシオとは?

ではまず、インフォメーションレシオとは何か? その中身とイメージに関して紹介していきます。

インフォメーションレシオとは、投資信託の中でもアクティブファンド型の投資信託の良し悪しを測る指標です。シャープレシオの記事でも紹介しましたが、投資信託の良しあしを判断するのは、絶対的なリターンのみの比較ではありません。

高いリターンには高いリスクがつきものであるように、ある投資信託が高いリターンを上げているからと言って、その投資信託は良い投資信託であるとは限りません。高いリターンを上げる投資信託は必要以上に高いリスクを抱えている可能性が高いです。なので、投資信託を良し悪しを測る指標のほとんどは、リスクとリターンのバランスをもとにして算出されています。そして、このインフォメーションレシオも例外ではありません。

さて、前置きが長くなりましたが、このインフォメーションレシオとはどのような指標なのかというと、投資信託のベンチマークとなる指標(例えば日経平均株価やNYダウなど)のリスクやリターンと比較して、その投資信託がどれだけリスクを抑え、高いリターンを上げられたかということを表す指標です。この時、ベンチマークとなる指数と投資信託の指数の変動率の差分のことをアクティブリターンと言い、このアクティブリターンをもとにしてインフォメーションレシオを算出していきます。

インフォメーションレシオの計算式と直感的なイメージ

計算式は以下のようになります。

インフォメーションレシオ(IR)

= アクティブリターンの平均値 / アクティブリターンの標準偏差

この計算式からわかる通り、インフォメーションレシオが大きくなる場合には、アクティブリターンの平均値が大きくなるか、アクティブリターンの標準偏差が小さくなるかのどちらかです。

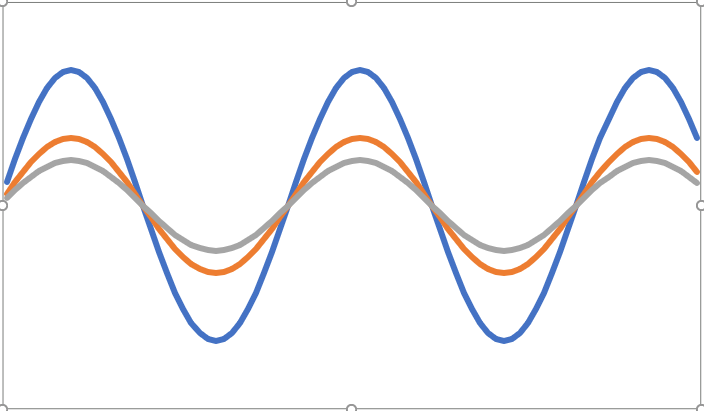

下のグラフをご覧ください。ここではインフォメーションレシオの高低の視覚的イメージに関して説明していきます。

このグラフは、X軸に時間をとり、Y軸にリターンをとります。

そして、グレーの線を投資信託のベンチマーク、オレンジの線を投資信託A、青色の線を投資信託Bとします。

この場合、投資信託Aのほうがインフォメーションレシオが高く、投資信託Bはインフォメーションレシオが低くなります。

この三つの指数のリターンは平均化すると同等程度になりますが、値動きのバラツキガどれも違います。投資信託Aはベンチマークと比較すると大きなばらつきはありませんが、それに対して投資信託Bはベンチマークと比較すると非常に大きなばらつきがあることがわかると思います。

このようにインフォメーションレシオとは、同じくらいのリターンを上げるのに、どの程度リスクを背負っているのかということを数値としてあらわした指標です。

そして、一般的にこの数値は0.5を超えているかどうかで良しあしを判断します。

リターンに対して、値動きの幅が2倍よりも小さければ運用効率が良いということを指しています。

シャープレシオとは何が違うの?

さて、ここまでインフォメーションレシオについて紹介してきましたが、以前の記事で投資信託の運用効率を測る指標として、シャープレシオを紹介しました。ここからはシャープレシオとインフォメーションレシオの違いやどのように使い分けたらよいかについて書いていきます。

シャープレシオについては、こちら

まずはインフォメーションレシオとシャープレシオについてその定義について考えていきましょう。

インフォメーションレシオは上記にもある通り、ベンチマークとなる指標のリターンと投資信託のリターンの差分をとり、その差分の平均値と標準偏差を比較したものです。

それに対して、シャープレシオは、ある投資信託のリターンと安全資産(例えば国債)のリターンの差分をとり、それと投資信託のリスクを比較したものです。

どちらもリターンの平均値とリターンの標準偏差を比較することは共通していますが、その比較対象が異なります。インフォメーションレシオの場合には比較対象となる指数は、日経平均株価やNYダウなどの株価指数になることが多いですが、シャープレシオの場合には比較対象は国債などの安全資産です。

そのため、投資信託の運用効率を測る指標として使われる指標としては、シャープレシオが使われることが一般的です。

ただ、シャープレシオもどんな投資信託の比較においても使えるわけではありません。例えば、債券と株のシャープレシオを比較する時、債券のほうがリスクが小さいために一般的には債券のほうがシャープレシオが大きく算出されます。だからと言って、株での運用よりも債券での運用の方が良いと言わけではありません。債券は株よりも期待リターンが圧倒的に小さいです。そのため、資産形成を目的とした長期での運用の場合には、債券での運用はあまり意味がありません。インフレリスクに負けてしまうことが多いです。シャープレシオで投資信託を比較する場合には、同じような資産配分(株なのか債券なのか)や投資戦略(リバランスなのかアロケーションなのか)を持つ投資信託同士で比較することを忘れないようにしましょう。

そして、インフォメーションレシオの場合にはまた異なります。先ほども書きましたが、インフォメーションレシオはベンチマークとなる株価指数と比較してその投資信託の有効性を比較します。なので、基本的には単一資産型の投資信託で、同一地域の同一アセットクラスに投資をする投資信託同士で比較することで、大きな効果が発揮されるでしょう。

今回の内容は以上です。最後まで読んでいただきありがとうございます。

Twitter(@szkryhiichioku)をやっていますので、フォローしてもらえれば更新を見逃しません。

面白いと思っていただけたら、こちらをクリックしていただけると励みになります。

コメントを残す