みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

さて、現在資産形成をしていく中で、つみたてNISAやiDeCoなどを使って、長期の積立をしていくことが多いと思います。とはいえ、どこかでまとまった資金などができるかもしれません。そういった場合には、特定口座で株式などを売買するかもしれません。昔は、外国の株式を売買することは、なかなか難しかったですが、ネット環境などの普及によって、外国の株式などを簡単に売買することができるようになりました。

そういった中で、投資していて銘柄が芳しくない結果を生んでいるた目に、損切をしなければならないことがあるかもしれません。その時に、多くの人は外貨決済を利用するのではないでしょうか? 大抵そのタイミングでは、円高で円転してしまうと、さらに損失が重なってしまうためです。

そういった中で、外貨をどのように取り扱うかによって、税務上の問題が発生します。

今回はその税務上の問題について、検討していきましょう

Contents

外貨決済をしたときに、受け取り方 2種類!

外貨決済をしたときには、実は2種類の受取方があります。口座開設をしたときにその受け取り方については、決めているはずなので、自分自身の受取方についてもう一度確認してみましょう。まずは、2種利の受取方について、確認していきましょう。

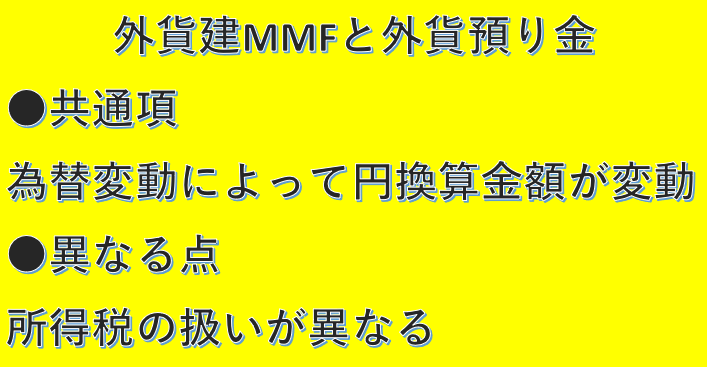

。一つ目は外貨建MMFで受け取る方法で、二つ目は外貨預かり金として受け取る方法です。この二つの受取方については、共通することは、円転する時に、為替レートの影響を受けて金額が変動するということで、異なる点は円転したときに、所得税の扱いが異なるという点です。

所得税の取り扱いでどのように異なるのか?

上記で、外貨建MMFと外貨預り金では、所得税の取り扱い方が異なるということを書きましたが、具体的にそれぞれの受け取り方では、どのように異なってくるのでしょうか?

まずは、外貨建MMFで受け取る場合です。最初に、外貨建MMFについて考えてみましょう。外貨建MMFとは、投資信託です。外貨建ての投資信託で、短期の国債や社債で運用を行っていくために、基本的には外貨建てベースで元本割れを起こす可能性は低いです。そして、外貨建MMFは投資信託ですので、円転する時には、その投資信託を売却することになります。そのため、所得税としての取り扱いとしては、譲渡所得になります。そjのため、譲渡益や譲渡損が発生している場合には、損益通算の対象になります。

次に、外貨預り金として、受け取る場合です。外貨預り金は、基本的には外貨預金と同じものです。そのため、それを円転する場合には、為替差損益という扱いになります。なので、為替差益が生まれている場合には、この利益については、雑所得の扱いになります。逆に、為替差損益は雑所得になるために、もし為替差損が発生しているために、基本的には損益通算の対象にはなりません。

外貨建MMFにしておいた方が良いが、その詳細を!

以上のようなことから、損益通算の対象となるという点で、外貨預り金は基本的には、外貨建MMFにしておいた方が良いと思われます。その理由について、もう少し詳しく説明していきます。

例えば、円決済で、ある株式を1ドル100円の時に1株100ドルで購入したとします。その後、株価の変動があまりなく、この株式で運用するメリットがないと感じていたので、一度売却することは決めました。株価は変動がなかったので、100ドルで売却できたが、その時の為替レートが1ドル95円であったため、円転してしまうと為替差損が発生してしまいます。なので、外貨決済をすることにしました。その後、1ドル100円まで回復したので、円転したので、元本は毀損せずに終了しました。という場合です。

この時の外貨建決済を利用した場合と、外貨預り金を利用した場合について考えてみましょう。

まずは、外貨建MMFを使用した場合には、株式を売却をしたときには、ドルに換えましたね。これは、事務上では1ドル100円で取得したものを1ドル95円で手放したと譲渡損失が発生したと考えられると同時に、1ドル95円でドルを取得したと考えられます。そのため、その後1ドル100円まで変動した場合には、5ドル分の譲渡所得が発生します。譲渡所得は特定口座で運用している場合には、分離課税の対象になるので、20.315%の税金が発生します。しかし、1ドル95円でドルを取得するのと同時に、5ドル分の譲渡損失が発生しているので、基本的には損益通算になります。

しかし、外貨預り金では、この為替差益についてが損益通算の対象ではありません。そのため、為替差益に対して、税金がかかります。

また、外貨建MMFで受け取っていたとしても、譲渡損失は確定申告をしなければ、翌年以降に繰り越すことができません。逆に確定申告をすることによって、譲渡損失を3年間繰り越すことができます。

まとめ

このように、外国証券で運用を行う場合には、有価証券の価格変動だけではなく、為替に関することも税務に関わってきます。そのため、やはり複雑にならざるを得ません。

それぞれの所得についてどのような取扱いになるのかということを改めて理解していくことが必要になるのではないでしょうか?

今回の内容は以上です。最後まで読んでくれてありがとうございます。

Twitter(@szkryhiichioku)もやっていますので、フォローしてもらえれば更新を見逃しません。

併せて、こっちも読んでみてください

コメントを残す