みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

今回の記事では、決算書を読み解く中で重要な情報の一つ現金の流れについて考えていきます。

今回の記事は以下の記事を参考にして書いています。

Contents

企業にとっては現金とは?

企業の現金の流れを読み解く資料はキャッシュフロー計算書といいますが、企業にとって現金とはどのような存在なのでしょうか?

企業にとって、現金とは、血液のようなものです。潤沢にあることは問題はありませんが、枯渇すると死にます。

「黒字倒産」という言葉を聞いたことはありますか? これは企業が最終的には黒字であるにもかかわらず、倒産してしまうことです。逆に、企業が赤字の場合でも必ずしも倒産するわけではないということです。

このような黒字倒産が起きる最も多い原因が、企業のキャッシュ・現金が不足することです。

様々な支払いや返済などをするためには、企業に現金が必要です。しかし、その現金がなければ企業はその支払いや返済にこたえることができません。そのために、様々な資産を売却したりして現金を作るわけですが、これが続いてしまったら企業は倒産に追い込まれます。

このように、企業が利益を出しているのに、手元の資金が不足してしまうことで起きる倒産のことを黒字倒産と呼びます。

そして、企業の現金の流れを理解するために使われる資料が、キャッシュフロー計算書です。

キャッシュフロー計算書とは?

上記で現金は企業の血液のようなものであるということを説明しました。

そして、この現金の流れを知るために使われるのが、キャッシュフロー計算書です。

次に、キャッシュフロー計算書について説明します。

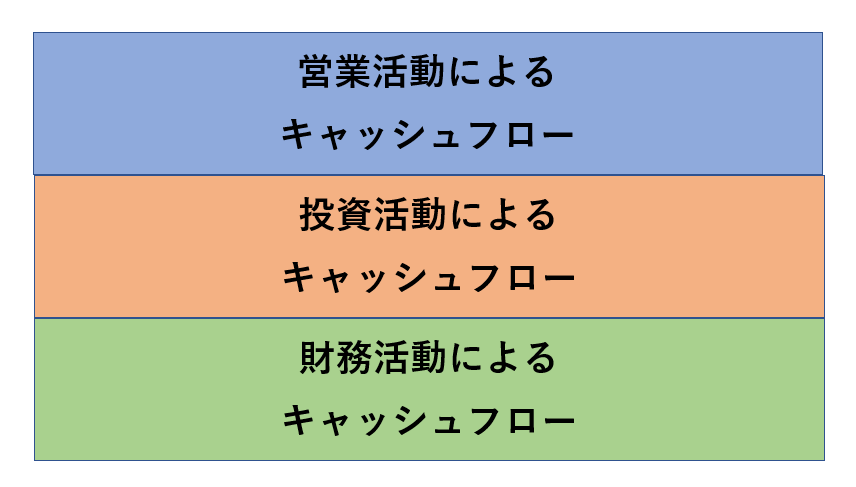

キャッシュフロー計算書は以下のように三つの部分で構成されています。

このようにいくつかの分類がありますので、まずは、それぞれの分類について説明していきます。

営業活動によるキャッシュフローとは?

まずは最初に営業活動によるキャッシュフローについて見ていきます。

営業活動によるキャよッシュフローは、企業が事業をする中でものを販売して得た現金と、モノを仕入れて支払った現金、そして、モノを販売するために雇った人件費として支払った現金とを比較していく決算書です。

このキャッシュフローの構成要素としては、

- 商品等販売による現金収入(プラス)

- 商品等仕入による現金支出(マイナス)

- 人件費の現金支出分(マイナス)

- 経費のうち現金支出分(マイナス)

- その他(投資活動・財務活動以外(プラス・マイナス))

この状況を見ると、営業キャッシュフローは基本的には企業の利益に直結しているように見えますが、必ずしもそういうわけではありません。企業の場合には、商品の受け渡しなどを即時で支払いを行うことはほとんどありません。掛け取引を行ったり、手形によって受け渡しを行うことで現金の移動を極力少なくしています。このようにすることで現金の移動を小さくすることができるからです。

営業キャッシュフローは、こういった掛け取引や手形取引などで、現金化されていない商取引を控除して、純粋に現金の移動について把握したものといえます。

営業キャッシュフローの見るべきポイント

では、次に営業キャッシュローの見るべきポイントについて紹介していきます。

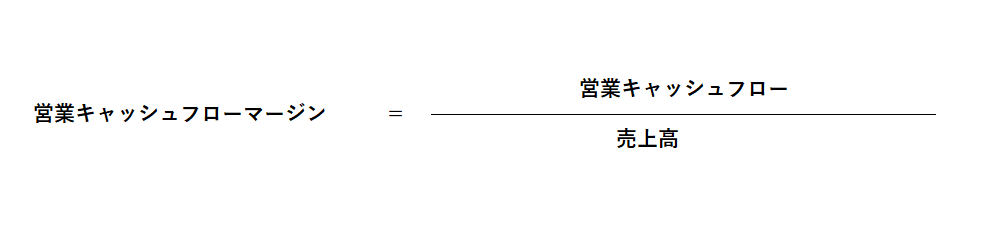

営業キャッシュフローマージン

この営業キャッシュフローマージンとは、企業の売上高に対してどれだけの現金収支があったのかを示します。この数値が高い企業ほど、営業活動によりよりたくさんのキャッシュを獲得することができたということを表しています。

この数値の求め方は、

また、営業キャッシュフローはプラスかマイナスであるかということは必ず見なければなりません。この数値がプラスである場合には、問題はありませんが、マイナスである場合には大きな問題を抱えている場合がほとんどだからです。

投資活動によるキャッシュフローとは?

次に投資活動によるキャッシュフローについて紹介します。

通常企業は利益を増大させるためや、新たな戦略を行うために投資活動を行います。

この投資活動によって、企業は有価証券を売買したり、固定資産を売買をしたりします。この時の現金の流れを示したものが、投資活動によるキャッシュフローといわれています。

構成要素として

- 設備投資による資金流出

- 有価証券の取得や売却

- 有形固定資産の取得や売却

- 投資有価証券の取得と売却

このような種類があります。

この投資活動に伴うキャッシュフローは基本的には、マイナスになることが多いです。企業が今後とも成長してくためにはどうしても投資活動を行う必要があります。なので、優良企業はこの項目がマイナスになっていることが多いです。

逆に、この項目がプラスになっている場合には、注意が必要です。この項目がプラスになっている場合には、資産を売却しキャッシュを潤沢にしているということの現れです。場合によっては、現金が枯渇してきているということが想定されますが、ほかには将来の投資活動に備えるために資産を整理しているというようにとらえることもできます。

財務キャッシュフローとは?

最後に財務活動に伴うキャッシュフローのついて紹介します。

この項目は企業の資金調達に関する現金の流れを示しています。

この資金調達によって企業がどのように資金を調達するのか、あるいは、どのように返済するのかということを表しています。そして、財務キャッシュフローには以下の項目が含まれます。

- 借入金の返済による支出

- 借入金による収入

- 自己株式の取得による支出

- 自己株式の売却による収入

- 株式の発行による収入

- 配当金の支払いによる支出

このような種類があります。

財務キャッシュフローで確認したいポイントは以下のような点です。

企業が成長局面で、資金を必要としている状況においては、借入や増資などを行って財務キャッシュフローはプラスになるはずです。財務キャッシュフローがプラスである、ということは、順調に資金調達ができていることを示していることにもなるので、銀行や投資家から一定の評価を受けることができている、ということにもなります。

一方、企業が投資回収局面に位置していて、営業キャッシュフローが潤沢に出ている状況においては、配当や自己株式の取得をしたり、借入を返済したりして、余っている資金を還元していくこととなります。そのような状況では、財務活動によるキャッシュフローはマイナスになるでしょう。

したがって、財務キャッシュフローがプラスだからよい、マイナスだから悪いという見方は間違っています。あくまで、営業キャッシュフロー及び投資キャッシュフローとのバランスや企業の成長ステージにおける現在の位置づけなどを踏まえて財務キャッシュフローを見ていかなければなりません。

まとめ

今回の内容は以上です。最後まで読んでくれてありがとうございます。

キャッシュは企業にとっての命そのものです。そのため、投資をするときなどは必ずキャッシュフローを見なければならないと思います。とはいえ、一番重要なのは営業キャッシュフローであると思います。なので、まずは営業キャッシュフローを確認していき、そのうえで、ほかのキャッシュフローを確認していくことが重要になるのではないかと思います。

Twitter(@szkryhiichioku)をやってしますので、フォローしてもらえれば更新を見逃しません。

併せて読みたい記事

コメントを残す