みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いていただいてありがとうございます。

今回の記事では、ブルとベアについて書いていきます。

2020年3月は新型コロナウイルスの影響で、相場が大きく下落しました。日経平均株価も2020年3月19日に最初の底の16552円を付けました。この記事を書いているときは、3月29日なので、今後もしかしたら2番底をつける可能性がありますが、さてどうなるのでしょう? いろいろな情報を見ていると、リーマンショックの時との同じであれば5月頃に2番底をつけると言われています。

さて、そのように3月は乱高下が激しい時期で、楽天証券の投信の週間ランキングを見ていると、例の語句が入った投資信託がトップ5に入っていたのです。

〇ブルとベア

ブルとベアとは何なのか? 端的に言うと、ブルとは「強気相場」のことで、ベアとは「弱気相場」のことです。つまり、ブルとは、市場が上がる方に賭けて、ベアとは市場が下がる方に賭けることです。

それが投資信託ではどういうことなのかというと、ブルとは通常通り参照株価指数が上がれば、その投資信託の価格も上がるということを意味し、ベアとはその逆で参照株価指数が下がれば投資信託の価格が上がることを意味しています。そして、投資信託にはそのような単純なものだけではなく、また面白いものもあります。それが、「2倍ブル」や「3倍ベア」というような投資信託があるということです。

それがどのようなものなのかというと、例えば「2倍ブル」の場合には、参照株価指数が日経平均株価である場合、日経平均株価が3%上昇した場合には、その投資信託の価格が6%上昇するというものです。つまり、2倍ブルというものは、参照株価指数の動きに対して、正の方向で2倍の動きをするということです。逆に、株価指数が3%下がった場合には投資信託の価格は6%下がるということを意味します。

一方で、例えば「3倍ベア」の場合には、日経平均株価が3%下がった場合には、その投資信託の価格が9%上がるということを意味しています。つまり、3倍ベアは、参照株価指数の動きに対して負の方向で3倍の動きをするということです。なので、逆に株価が3%上昇した場合には、投資信託の価格が9%下落するということを意味しています。

私の知っている人にこのコロナウイルスによる下落相場を利用して、短期で150%近い利益を上げた人がいるので、うらやましい限りです、、、

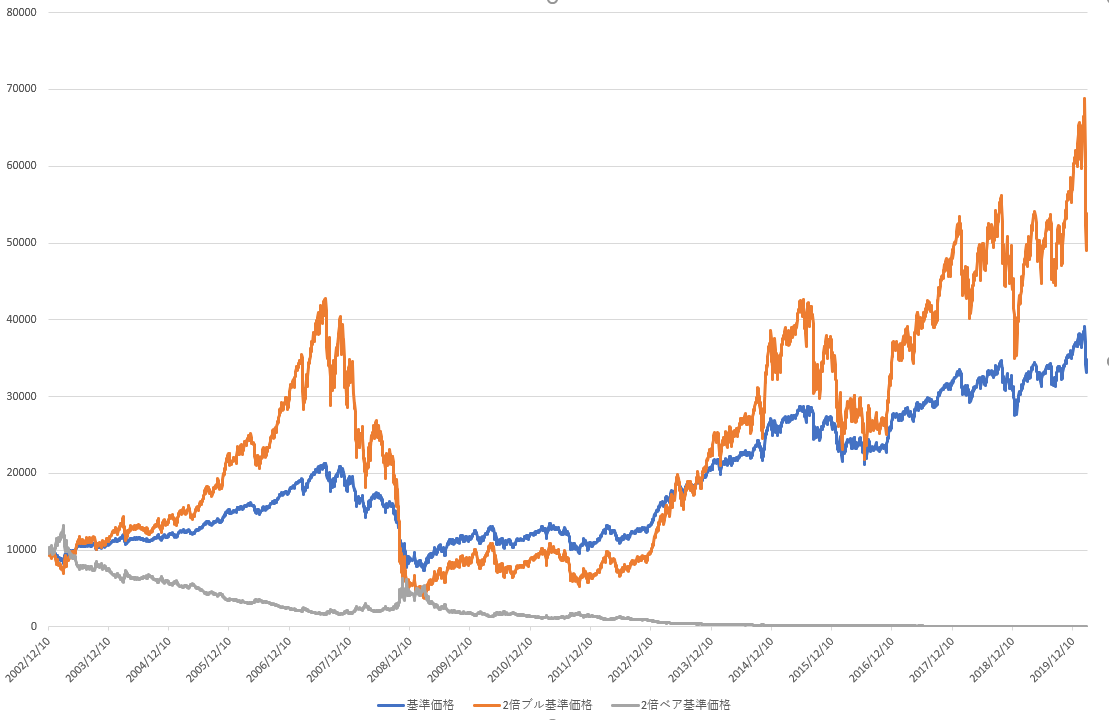

さて、このような参照株価指数の動きに対して正(あるいは負)の方向に2倍以上で動く投資信託がたくさんありますが、もちろんこのような投資信託にはそれに見合うだけのリスクがあります。期待リターンが高いということはそれだけリスクが高いということですね。下のグラフを見てください

このグラフは、MSCIコクサイインデックスの基準価格を参考に、ブルとベアの基準価格をプロットしたものです。青色のものが通常の投資信託の価格で、オレンジ色のものが2倍ブル、そしてグレーのものが2倍ベアです。この基準価格は、集計を始めた2002年12月10日その日の通常の投資信託の基準価格は3投信とも同じであると仮定をして計算しています。

このグラフを見るとわかることは、ブル型は、長期投資には向いているかもしれませんが、ベア型は長期投資には不向きですね。ベア型を購入するのであれば、相当綿密な計画を立てて、しっかりしたポイントで購入しなければならないことがわかると思います。

しかし、この2倍の動きをする投資信託にはもう一つ、通常の投資信託にはない、特有のリスクがあります。

例えば、通常の投資信託の場合には、価格10000円で購入したけれども、なんやかんやあって、8000円まで下落したとします。しかし、その後10000円まで上昇したのならば、損益は0ですよね。しかし、2倍の動きをする投資信託の場合には、参考指数がそのような動きをしても損失が0であるとは限らないということです。

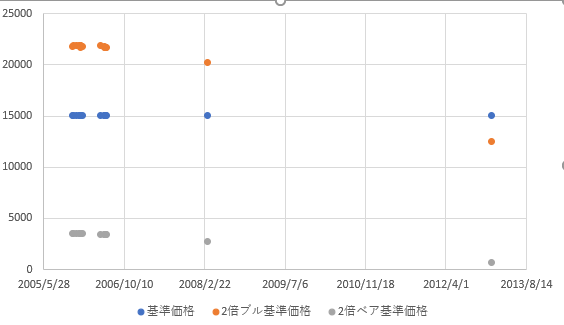

次のグラフを見てください

このグラフは通常の投資信託の基準価格が15000円から15100円までの時の2倍ブル型あるいは2倍ベア型の基準価格です。タイミングが近い時には、ブル型ベア型の基準価格もそれほど大きく外れてはいませんが、比較対象の期間が長くなればなるほど基準価格が大きく変わってきます。

例えば上記グラフの一番左側(2005年11月25日)は、通常の投資信託の基準価格が15,012円で、2倍ブルが21766円、そして、2倍ベアが3534円ですが、グラフの一番右側(2013年1月13日)は通常の投資信託の基準価格が15088円で、2倍ブルが12523円で、2倍ベアが651円です。

この二日の基準価格を比較したときの損益を計算すると、通常の投資信託の場合には0.5%の利益ですが、2倍ブルの場合には42%の損失であり、2倍ベアに至っては、81%の損失です。これが、2倍に動く投資信託の難しいところです。これこそまさに投資ではなく投機といったところでしょう。

〇投資における思考法

ブル型ベア型の説明は以上ですが、このようなリスクから何を理解しなければならないのでしょうか?

それは

「株価などは上昇する力よりも下落する力の方が強い」ということです。

どういうことなのかというと、例えば株価が一株100円から80円に20円下落したとします。%で表すと、20%下落しました。さて、そこから元の水準100円まで上がるのに、20円上がらなければならないのですが、これは何%ですか? 答えは20%ではありません。正解は25%です。まあ、そのぐらいの水準ならあまり大きな影響はないですが、例えば今回のコロナショックの影響で、株価が半分まで下落したとします。それこそ100円から50円までです。%で表せば、50%の下落ですが、元の水準まで戻るためには株価が倍にならなければなりません。つまり、100%の上昇をしなければ少なくとも譲渡損失が生まれるわけです。

要するに、株をなどの金融商品を数字で見る場合には、少なくともパーセンテージの計算をしっかり理解していないと、思わぬところで損失が生まれるということです。

今回の内容は以上です。 最後まで読んでくれてありがとうございます。

Twitter(@kaikitouwa)をやってますので、フォローしていただければ更新を見逃しません。

コメントを残す