みなさん、こんにちは!マネーの育成術へようこそ

この記事を開いてくれてありがとうございます。

さて、みなさんは投資信託で運用を行う時にどんなことを基準にして運用をしていますか?

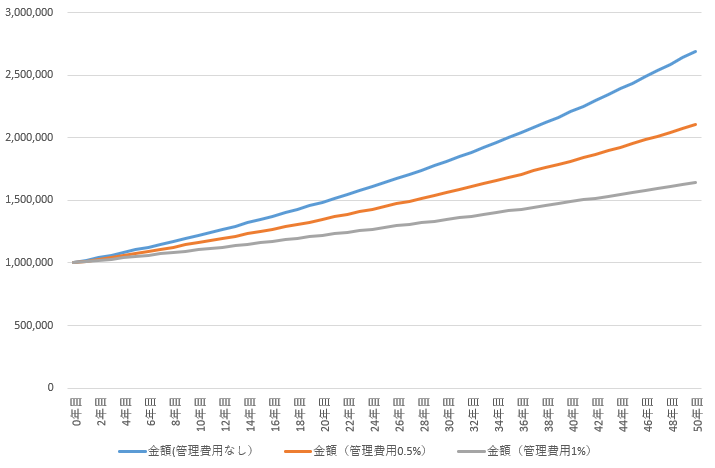

最近投資信託を選ぶ基準で、購入時の手数料の高さや信託報酬の高さで、その投資信託について「ダメ投信」であると、何も考えずに批判する人たちが多くいるように感じます。確かに、手数料は高いよりも安い方が良いでしょう。手数料が安ければ安いほど、信託財産の目減りが小さくなります。以下のグラフを見てください。

このグラフは、「投資信託は手数料が安い方が良い」と考える人たちがよく使うグラフですね。ちなみに、このグラフは100万円を年率2%で、信託報酬なし、信託報酬0.5%、信託報酬1%の3パターンで運用した場合の、各年における到達金額を示しています。具体的な金額は以下の表になります。

確かに、表を見れば手数料が安い方が良い、だれもが考えてしまうでしょう。実際に、つみたてNISAで20年間運用したことを想定してください。その場合、年率1%の運用と年率0.5%の運用の場合では、10万円以上異なります。もともとの元本から考えると、10%以上の違いになります。

このような点を見てしまうと、確かに信託報酬が安い投資信託を選ぶようになってしまうのは無理もないことでしょう。SNSにおけるいわゆる「株クラ」というやつで、このような発信が非常に目立ちます。最近では、投資信託の目論見書の手数料ページを撮影して、「見て!この投資信託の手数料ヤバいでしょ!こんな投資信託誰が買うの?」みたいなものをよく目にしますね。

言いたいことはすごくわかります。

ただ、この言い方には、根本的な点を見落としています。

Contents

手数料でしか投資信託の良悪を判断することができないのですか?

その根本的な点というのは、投資信託には様々な運用方針があり、投資信託全てが同じような値動きをするわけではないという点です。先ほどのシミュレーションのグラフを見てもらえればわかると思いますが、そのシミュレーションは3種類の信託報酬ですべて同じ値動きをすると仮定した場合には非常に有効です。

しかし、投資信託の運用方針はすべて同じではありません。例えば、特定のインデックスに連動させるインデックスファンド、特定のインデックスよりも高いリターンを目指すアクティブファンド、また、特定の業種やテーマに沿った銘柄を選択して運用を行うアクティブファンド、そういったインデックスやテーマを考えずにその時々で成長しそうな銘柄を選択して運用するアクティブファンドなど様々なものがあります。

そういった運用方針がいくつもあるにもかかわらず、運用方針を無視して、手数料だけで判断するのはあまりにも暴力的で短絡的な判断であると考えてしまいます。このような発言を見てしまうと、その人は「私は、投資信託の良しあしを手数料だけでしか判断することができません。それ以外のことは全然わからない思慮の浅い人間なんです。」と言っているように感じてしまいます。

手数料は目に見えてわかる簡単な指標なので、そこに頼りたくなるのはわかります。投資を広めたいと考えている人からすると、投資のわからない人たちは難しい話をしても理解してくれないと考えているからこそ、手数料の話ばかりしてしまうのは非常にわかります。

手数料と運用成果に関係はあるの? 本当に?

では、ここから手数料の高低が投資信託の良し悪しに関係ないことを示していきます。

手数料とトータルリターンの関係性

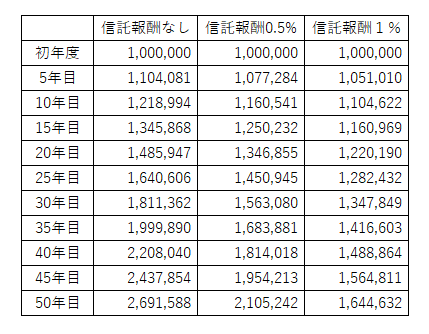

まず最初に投資信託の信託報酬とトータルリターンの関係を表した以下のグラフを見てください。

上のグラフは、楽天証券で取り扱いのある投資信託で、国内株式で運用を行うもので、設定日から5年以上経過している投資信託、分配金再投資をすることができる投資信託、満期日の存在しない投資信託192ファンドに絞り、分析しています。

この散布図は縦軸に信託報酬をとり、横軸にトータルリターンを示しています。このグラフを見てもらえればわかると思いますが、手数料とリターンには何の関係もないことがわかると思います。実際に相関係数を算出すると、0.05になります。ほぼ0であり、手数料とリターンは独立していることがわかります。

またこのグラフを詳しく見てみると、他にもわかることがあります。例えば、信託報酬が1%未満のプロットエリアを見てみると、トータルリターンが10%付近と20%強に集中しています。これは信託報酬の低いインデックスファンドになります。連動対象は、20%付近のものは日経平均株価であり、10%付近のものはTOPIXになります。

逆に、信託報酬が高いところを見てみると、インデックスファンドとは異なり、トータルリターンが大きくぶれています。ものによってはインデックスファンドよりも非常に大きな利益を上げている投資信託もありますが、インデックスに負けているどころかマイナスリターンになっている投資信託もあります。

詳細を見てみると、インデックスよりも高いリターンを上げている投資信託は、グロース関連やIT関連の銘柄に投資をする投資信託で、インデックスと同等程度のリターンを上げている投資信託は様々な種類のものがあり、インデックスよりも低いリターンを上げることしかできない投資信託には、バリュー株や高配当関連の投資信託が集中しています。

手数料とシャープレシオの関係性

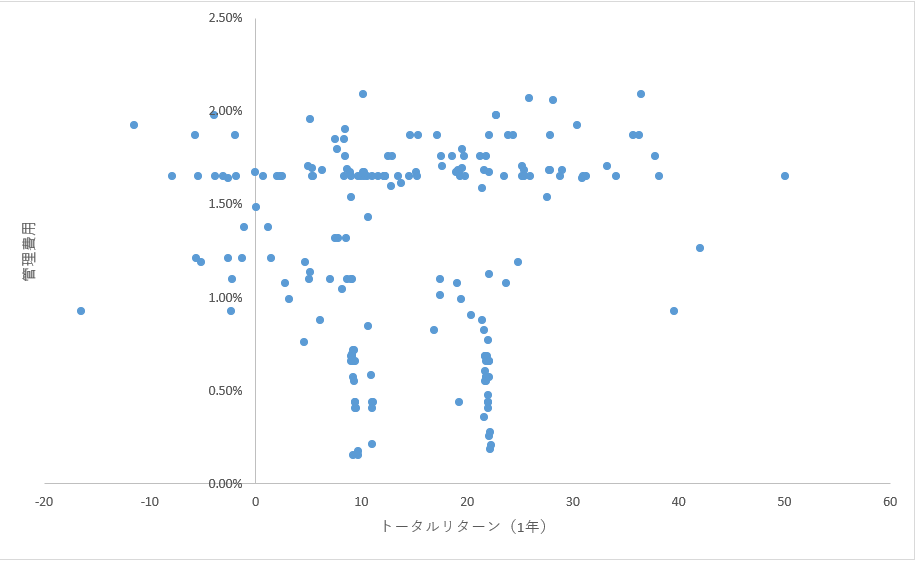

上記で、手数料とリターンの関係性を見ましたが、これだけではやはり手数料だけで投資信託の良し悪しを判断するべきではないということの証拠にはまだ足りません。運用などの基本ではありますが、「高いリターンを得るためには、それ相応のリスクを負わなければならない」という原則があります。上記のグラフで高いリターン上げることができている投資信託でも、必要以上にリスクを負っていては、結局手数料の低いインデックスファンドで運用をしていた方が良いと考ええてしまうのではないでしょうか?

そこで登場するのが、シャープレシオという指標です。シャープレシオは、投資信託やポートフォリオの運用効率を示す指標として使われています。この指数は大きい方が良いと言われています。計算方法は、投資信託のリターンをリスクで割るというものです。分子が投資信託のリターンになり、分母が投資信託のリスクになります。このため、リスクが小さければ小さいほどシャープレシオは大きくなりますし、リターンが大きくなればなるほどシャープレシオが大きくなります。

シャープレシオの詳しい記事はこちらです。

下のグラフが、管理費用を縦軸に、シャープレシオを横軸に取った散布図です。

この散布図を見てみても、手数料によって投資信託の良し悪しを測ることはできないということがわかります。一応相関係数を計算してみると、こちらも0.05であり、信託報酬とシャープレシオは無関係であることがわかります。このシャープレシオについても、信託報酬が1%未満のインデックスファンドについては、シャープレシオが集中しています。逆に、信託報酬が1%以上の投資信託については、ばらつきがあります。

では、どのような指標で投資信託を判断するべきか?

以上のことから、投資信託の良し悪しを手数料で判断することは、意味がないことは理解していただけたと思います。では、このような時にどのような指標で投資信託を比較した方が良いのでしょうか?

個人的には、「この指標を参考にすればよい」という言い方はしたくありません。人間は簡単な方に簡単な方に流れていきます。インデックスファンドでの運用が流行したり、手数料が安い投資信託での運用が流行したり、トレードをしない運用が流行したり、答えだけ知って、特に考えないこと、それが一番危険だからです。

とはいえ、ここで答えを出さないのはありえないので、二つの指標を紹介します。

一つ目が、上記でも上げましたシャープレシオ

二つ目が、インフォメーションレシオです。

上記の指標についてはここで詳しく説明しません。詳しくは以下のリンクから見てください。

・ファンドマネージャーの腕前を測る指標 インフォメーションレシオに注目

場合によっては手数料で比べることも必要です。

まず誤解してほしくないのは、私は「手数料が安い投資信託は悪い」と言っているわけではありませんし、「手数料が高い投資信託が良い」と言っているわけでもありません。

「ただ手数料の高低だけで、投資信託を判断するべきではない」ということを伝えたいのです。

もちろん、手数料の高低で判断した方が良い場合もあります。

それがインデックスファンドの場合です。

例えば、国内の株価指数に連動する投資信託を購入しようと考えている場合です。国内株式のインデックスファンドで検索すると、楽天証券では86種類の投資信託が出てきます。この場合、投資信託を絞っていく手段として信託報酬は非常に有効です。

しかし、ここにも注意が必要です。インデックスファンドの比較で、手数料で決める場合には、連動対象のインデックスが同じでなければ意味がありません。例えば、国内のインデックスでも、日経平均株価やTOPIX,JPX日経400など様々な指数があります。このように連動対象が異なるにもかかわらず、信託報酬だけ比較するべきではありません。このような場合には、まず投資対象になるインデックスを比較検討しなければなりません。

つまり、投資対象を検討したうえでなければ、手数料の比較検討を行うことに意味はありません。

このように投資信託を比較検討して絞り込む方法は、手数料で行うべきではありません。

今回の内容は以上です。最後まで読んでいただきありがとうございます。

Twitter(@szkryhiichioku)をやっていますので、フォローしてもらえれば更新を見逃しません。

コメントを残す